Federal Reserve: Just do…what?

I recenti e continui tagli dei tassi di interesse da parte della Federal Reserve americana dividono le opinioni dei grandi macroeconomisti. Personalmente, suscitano alcuni dubbi. Nello scorso mese la Fed ha preso diverse misure. Ha esteso la facilità con cui le banche possono accedere a liquidità ed introdotto un nuovo sistema secondo cui la banca centrale può provvede fino a 200 miliardi in titoli del Tesoro in cambio di titoli più rischiosi. Tali misure sono volte a rompere un circolo vizioso di un sentimento generico di paura e conseguenti vendite forzate da parte di investitori che si rifiutano di detenere titoli che non siano i super sicuri titoli di governo. I rischi associati sono contenuti: la Fed detiene titoli rischiosi, ma come collaterali per prestiti temporanei e scontati. Perderebbe del denaro solo se vi fosse una bancarotta tra coloro che sostengono i titoli di Stato. La Fed, comprensibilmente, vuole bloccare questa spirale.

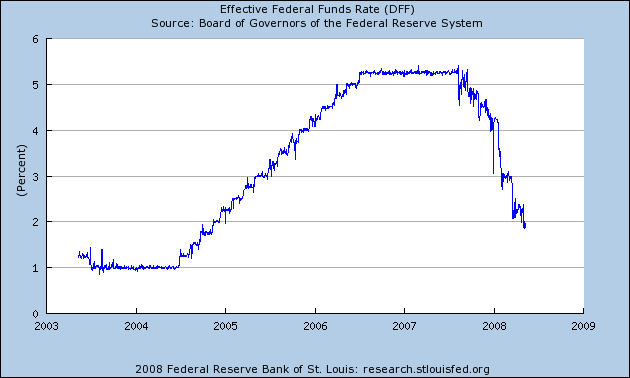

La dinamica dei tassi di interesse mostra comunque un forte e continuato ribasso. Che desta preoccupazioni. Anzitutto, non e'difficile attribuire alle scelte della Banca Centrale un carattere soprattutto palliativo. La maggiore liquidità più che una cura sembra un'aspirina per alleviare il dolore e prendere un po' di tempo. Il presidente della Fed, Ben Bernanke, ha annunciato che l'economia americana e' in flessione. Che la diffusa paura porta con sé conseguenze macroeconomiche importanti. Le banche sono riluttanti a prestare, l'accesso generalizzato alla finanza diminuisce, il processo di securitizzazione vive una brutta interruzione. Storicamente, la crescita, in termini di PIL, e' correlata con la crescita del debito, anche se non e' molto chiaro se un'economia debole diminuisca la domanda di credito o se le deboli condizioni di credito rallentino l'economia. Probabilmente si tratta di un processo che si autoalimenta. Ma non contribuiscono forse proprio le scelte dei banchieri centrali americani ad alimentare una generalizzata preoccupazione? Non sono proprio queste misure d'emergenza a diffondere l'idea di un'emergenza?

Le stranezze dei mercati finanziari sembrano, inoltre, essersi allontanate. E forse anche per questo, numerosi cominciano ad essere le voci che ripropongono come primo target assoluto dell'operato della Banca Centrale il controllo dell'inflazione. Le settimane scorse avevano già mostrato importanti divergenze tra Banche Centrali. Il presidente della Banca Centrale Europea, Jean-Claude Trichet aveva definito “disordinati e non desiderabili” i continui tagli della Fed. D'altra parte i mandati delle due autorità monetarie sono diversi perché il “just do it” della Fed non fa alcun riferimento esplicito ad un target nominale. Inoltre, la Fed, al contrario della BCE, depura il tasso di inflazione da alimentari ed energia ( inflazione “core”). Ma, a seguito dell'ulteriore taglio della Fed dell'ulteriore 0.25% del 30 Aprile 2008, diverse sono state le voci sollevatesi persino all'interno dei muri delle Fed regionali: Richard Fisher della Fed di Dallas and Charles Plosser (Fed-Philadelphia) hanno espresso voto negativo al taglio dello scorso 18 Marzo, esprimendo la loro preoccupazione relativa ad un tasso di inflazione intorno al 4%, che supera comunque il 2% (2.5%) escludendo alimenti e petrolio. Alcuni economisti prominenti, tra cui Martin Feldstein (Harvard), hanno sollecitato la Fed ad interrompere i tagli.

Voci diverse da parte di economisti concordi sugli obiettivi (le c.d. preferenze), sono il sintomo di una incertezza generalizzata delle relazioni economiche aggregate. Da una parte scendono i profitti, dall'altra i prezzi dei beni e lo stesso dollaro alimentano la crescita inflazionistica anche perché, con una crescita globale ancora robusta, le relazioni tra la produzione domestica e l'inflazione domestica tendono ad affievolirsi. Inoltre, e' evidente il fatto che la debolezza del dollaro non fa che aumentare i prezzi delle merci denominate in dollari (per primo il petrolio) per un meccanismo automatico di compensamento. Non a caso sentiamo sempre più spesso annunciare nuovi record del prezzo del petrolio insieme a quelli dell'euro sul biglietto verde. Credo però che la principale fonte di discordia e di incertezza generalizzata derivi dall'inadeguatezza dei modelli macroeconomici tipicamente usati nelle banche centrali e università. Banchieri centrali ed accademici forniscono contributi normativi di politica monetaria, principalmente basati su varianti del c.d. modello neokeynesiano. Questo modello introduce prezzi e/o salari rigidi che ammettono effetti reali della politica monetaria nel breve periodo. Nulla ci dice, però del perché vi possono essere investimenti fallimentari o del perché possa essere accaduto che tante banche abbiano concesso mutui a clienti privi di sufficienti garanzie. Punti essenziali per la comprensione del problema e la formulazione di politiche strutturali.

In assenza di modelli convincenti, proviamo a ragionare affidandoci al buon senso. Ben Bernanke continua a rassicurare sui rischi inflazionistici. C'e però un problema di credibilità. Alcuni, tra cui Frederic Mishkin (Columbia University), sostengono che la stessa velocità con cui sono stati effettuati i tagli potrà essere adoperata per politiche monetarie stringenti, una volta passati i disordini finanziari e le flessioni reali. E' però abbastanza facile aspettarsi che strette monetarie altrettanto rapide possano riaprire le ferite finanziarie ancora fresche. E dato il peso che queste hanno avuto nella politica monetaria americana degli ultimi mesi, non mi pare logico credere che un tale rischio non venga più considerato. Inoltre, in tempi in cui e' difficile essere concordi sulle probabilità dei possibili scenari futuri, e' facile che il comportamento della Fed attribuisca più peso a quegli scenari particolarmente dolorosi, se pur non necessariamente molto probabili. In altre parole, può essere che interrompere la possibile spirale di panico generalizzato all'interno dei mercati finanziari con gli strumenti descritti sopra, abbia un costo alto, molto alto, che Bernanke e i suoi uomini credono sia ragionevole correre. Con buona pace della teoria delle utilità attese che suggerisce di pesare gli scenari futuri con le rispettive probabilità.